なんらか個人でビジネスを始める上では、まずは個人事業主として開業し、ゆくゆくは法人化をと考える人も多いかと思います。

法人化すると特に税制面で大きなメリットを受けることができるので、ある程度所得があるのであれば早めに法人化を考えた方がいいです。

この記事では、どのように法人化のメリットがあるのか、また反対にどういうデメリットがあるのかについて解説します。

個人事業主が法人化するメリット

まずは個人事業主が法人化することで得られるメリットを解説します。

利益が大きければ税率が低くなる

個人事業主、法人が支払う税金には以下のように違いがあります。

- 個人事業主:所得税、住民税、消費税、個人事業税、固定資産税など

- 法人:法人税、法人住民税、法人事業税、地方法人特別税、消費税、固定資産税など

特に所得税と法人税では、税率が大きく異なります。

所得税は「累進課税」なので、利益が大きくなればなるほど税率が上がっていきます。

いっぽう法人税は固定税率になっていて、課税される利益が上がれば法人税の方が有利になります。

具体的に所得ごとにかかる税率を見てみましょう。

所得税率は、

| 所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超え 330万円以下 | 10% | 97,500円 |

| 330万円を超え 695万円以下 | 20% | 427,500円 |

| 695万円を超え 900万円以下 | 23% | 636,000円 |

| 900万円を超え 1,800万円以下 | 33% | 1,536,000円 |

| 1,800万円を超え4,000万円以下 | 40% | 2,796,000円 |

| 4,000万円超 | 45% | 4,796,000円 |

法人税率は、

| 開始事業年度 H28.4.1以後 | 開始事業年度 H30.4.1以後 | |

| 中小法人 年800万円以下の部分 | 19%(15%) | 19%(15%) |

| 中小法人 年800万円超の部分 | 23.4% | 23.2% |

(税率15%になるのは売り上げ15億円以下の法人の場合)

例として所得が800万円の場合、以下のようになります。

- 所得税:800万円×0.23-63.6万円=120.4万円

- 法人税:800万円×0.15=120万円

単純に所得税と法人税で比較した場合、所得が800万円を超えると税率が変わらないくらいになります。

- 参考:国税庁 | 所得税の税率

- 参考:国税庁 | 法人税の税率

給与所得控除が使えるようになる

個人事業主の場合は給与イコール所得となりますが、法人化した場合の給与は「役員報酬」という形になります。

役員報酬の一部は経費とみなされて給与所得控除を受けることができます。

つまり課税所得を小さくすることができます。

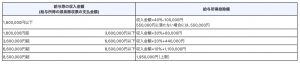

給与所得控除額は以下のようになっています。

例えば法人の所得が800万円で、そのうちの給与が600万円とすれば、174万円の税控除が受けられ、課税所得は626万円となります。

先ほど所得が800万円あった場合の所得税と法人税を比較しましたが、法人化することでそもそもの課税所得が減らせるので税制メリットはさらに大きいです。

経費にできる科目が増える

個人事業主に比べて法人の方が、経費として扱える科目が増えます。

代表的なものとしては、

- 家族従業員の給与

- 生命保険料

- 住宅賃料(社宅)

- 出張費や休日出勤の日当

このようなものを経費として計上できるようになり、個人事業主よりもさらに課税所得を減らせます。

社会的信用が高くなる

個人事業主から法人になれば社会的な信用が高くなり、事業展開を有利に進めやすくなります。

社会的に事業者と認められるので、取引先を確保しやすくなったり、金融機関から融資を受ける時にも有利に働きます。

事業を大きくしていきたいのであれば法人化した方が絶対に良いです。

消費税の課税が最長2年免除される

課税売上1,000万円を超えると、課税業者になり消費税の支払い義務が生じます。

しかし法人成りすることで、また免税業者に戻り課税売上1,000万円を超えるまで消費税の支払い義務がなくなります。

つまり課税売上が1000万円を超えていても、法人化することで最長2年分の消費税を免除されるということです。

個人事業主が法人化するデメリット

反対に個人事業主が法人化する時に注意すべきデメリットについて解説します。

一定以上の所得までは、個人事業主の方が税金がお得

先ほど説明しましたが所得が一定以下の場合は、個人事業主の方が税率は低くなります。

所得が少ないのに法人化しようという人はいないと思いますが、ある程度事業が大きくなってから法人化を検討するようにしましょう。

会社設立に費用がかかる

個人事業主は、数枚の登録用紙に記入して提出すれば無料で開業できますが、会社を設立するためにはコストがかかります。

会社設立のコストは、株式会社の場合はおよそ20〜25万円ほど、合同会社の場合は10〜15万円ほどとなっています。

それに加えて、資本金などの準備も必要となってきます。

もちろん会社設立のための諸手続きも面倒なので、費用だけでなく準備のための時間も取られることになります。

社会保険への加入が義務づけられている

法人化すると、従業員が自分一人だけであっても社会保険に加入しなければなりません。

個人事業主の場合、5人以上の人を雇用するまでは社会保険の加入義務がありません。

社会保険料は半額が法人負担なので、その分だけ事業コストがかかるということになります。

ただし厚生年金の方が国民年金よりも多くなるので、一概に損をするというわけではありませんので安心してください。

事務負担が増える

個人事業主よりも法人の方が様々な事務手続きが面倒になります。

個人事業主の所得税よりも法人税の申告の方がかなり複雑になりますので、税理士などに依頼するのが前提です。

さらに個人事業主で税理士に依頼するよりも、法人で依頼する方が費用も高くなりますので注意しておきましょう。

会社のお金を自由に使えない

個人事業主の場合、個人の財布と事業の財布を一緒にしても特に問題がありません。

しかし法人化した場合には、自分が社長であっても会社のお金を自分のために使うことはできなくなります。

赤字でも税金を支払わなければならない

法人になると「法人住民税」を支払う必要がありますが、この法人住民税は赤字でも支払わないといけません。

なお赤字であっても払う必要がある税金としては消費税もありますが、これは個人事業主であっても法人であっても納税しないといけないので注意が必要です。

個人事業主から法人化を検討するタイミング

最適なタイミングは人によって違うので一概には言えませんが、法人化を考えるタイミングとしては以下のようになるでしょう。

- 課税売上が1,000万円を超えた時

- 利益が500万円から800万円くらい

- 税金のことを考え始めた時

これらが一般的に言われる法人化を考えるタイミングです。

以下のように法人化するタイミングに関する記事も書いていますので、参考に読んでみてください。

ある程度利益が出ているのであれば、事務的な負担は多少増えますが法人化によるメリットはとても大きいので、法人化するなら早い方がいいです。

ぜひ早めに検討を開始してみてください。