事業者の節税対策として、「小規模企業共済」という共済制度があります。

節税メリットが非常に高くてオススメです。

この記事では小規模企業共済のメリットや注意点について解説しますので、節税に興味がある自営業の人はぜひ読んでみてください。

小規模企業共済とは?

小規模企業共済は、一言でいうと「自営業の人のための退職金制度」です。

会社員であれば退職する時に退職金がもらえますが、自営業者に退職金はありません。

そこで自営業者が廃業したり退職した時にお金を受け取れるような仕組みとして、小規模企業共済が設立されました。

小規模企業共済は、国が全額出資する「独立行政法人 中小企業基盤整備機構」が運営しています。

小規模企業共済の加入資格

小規模企業共済の加入条件は、以下のようになっています。

- 建設業、製造業、運輸業、サービス業(宿泊業・娯楽業に限る)、不動産業、農業などを営む場合は、常時使用する従業員の数が20人以下の個人事業主または会社等の役員

- 商業(卸売業・小売業)、サービス業(宿泊業・娯楽業を除く)を営む場合は、常時使用する従業員の数が5人以下の個人事業主または会社等の役員

- 事業に従事する組合員の数が20人以下の企業組合の役員、常時使用する従業員の数が20人以下の協業組合の役員

- 常時使用する従業員の数が20人以下であって、農業の経営を主として行っている農事組合法人の役員

- 常時使用する従業員の数が5人以下の弁護士法人、税理士法人等の士業法人の社員

- 上記「1」と「2」に該当する個人事業主が営む事業の経営に携わる共同経営者(個人事業主1人につき2人まで)

ちょっとわかりにくいですが、小規模な経営をしている人が入れるという認識でほぼ間違いないです。

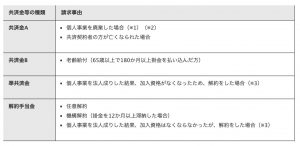

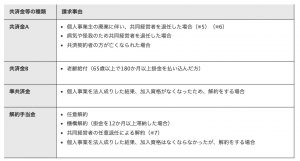

共済金の種類

小規模企業共済でもらえる共済金には4つの種類があります。

- 共済金A

- 共済金B

- 準共済金

- 解約手当金

上から順に、良いレートで共済金を受け取れるようになっています。

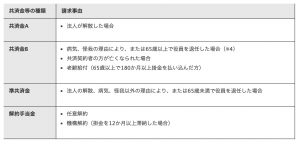

どの共済金をもらえるかについては、加入者が個人事業主か、企業の経営者か、共同経営者かによってもらえる条件が違っています。

こちらは個人事業主の場合の条件です。

企業の経営者の場合の条件。

共同経営者の場合は以下のようになっています。

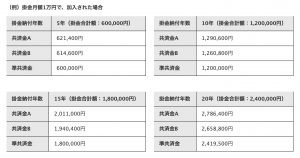

共済金の受け取り金額

月に1万円を掛金として支払っていた場合、受け取り金額は以下のようになります。

20年間加入した後に事業を廃業した場合、共済金Aとして386,400円増えて戻ってくることになります。

普通に貯金するよりもお得です。

掛金は加入後も増減可能

小規模企業共済の月々の掛金は、1,000~70,000円まで500円単位で自由に設定が可能で、加入後も増額・減額できます。

掛け金を前納することで、一定割合の前納減額金を受け取ることもできます。

資金に余裕がある場合は、年間一括で払ってしまうとさらにお得です。

低金利の貸付制度も利用できる

小規模企業共済の契約者は、掛金の範囲内とはなりますが事業資金の貸付制度を利用できます。

年利0.9%〜1.5%という低金利で、即日貸付けも可能です。

貸し付け制度には、以下のようなものがあります。

- 一般貸付け

- 緊急経営安定貸付け

- 傷病災害時貸付け

- 福祉対応貸付け

- 創業転業時・新規事業展開等貸付け

- 事業承継貸付け

- 廃業準備貸付け

詳しい条件はここでは書きませんので、以下のリンクから参照してみてください。

小規模企業共済の節税メリット

小規模企業共済は、国が推進する制度なので節税メリットが非常に大きいです。

この節税メリットについて解説していきます。

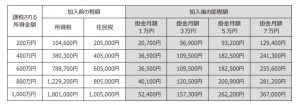

全額が所得控除になる

まずは小規模企業共済の掛け金は全額課税対象所得から控除できます。

掛金は最大で月に7万円なので、年間だと84万円となります。

この84万円全てが所得から控除されます。

実際どれくらい税金が抑えられるのかというと、以下のように節税額の一覧表が用意されています。

例えば課税所得が400万円の人で、毎月7万円を掛金としていた場合、節税額は241,300円になります。

節税メリットが非常に高いです。

共済金の受取りは課税対象だが節税メリットあり

共済金の受け取り方は「一括」「分割」「一括と分割の併用」と3種類の受け取り方が選べます。

残念なことに、共済金の受け取り時には課税されてしまいます。

ただし一括受取りの場合は退職所得扱いに、分割受取りの場合は公的年金等の雑所得扱いとなり、加入しない場合に比べて節税になります。

ちなみに受け取り時にどれくらい課税されるかをざっくり説明すると、以下のようになります。

- 一括受け取りの場合:退職所得にかかる税金は、(退職金-控除額)の2分の1に対してしかかかりません。

- 分割受け取りの場合:公的年金等の雑所得についても、控除額が大きいのでお得です。

控除額は年収や勤続年数によって変わりますので、気になる人は以下の国税庁のページを参考にしてください。

どのような受け取り方をしても、小規模企業共済に加入せず、普通に確定申告するよりも間違いなくお得です。

【注意】小規模企業共済の途中解約リスク

小規模企業共済は、支払った掛金よりも多く収入が得られ、節税メリットがあり、もしもの時の貸し付けもできるというお得な制度です。

基本的にいいところしかありませんが、途中解約をする場合は注意が必要です。

6ヶ月未満、12ヶ月未満での解約時は共済金がもらえない場合がある

以下のような場合は、共済金を受け取れないので注意してください。

- 掛金納付月数が6か月未満の場合、共済金A、共済金Bは受け取れない

- 12か月未満の場合は、準共済金、解約手当金は受け取れない

これらに該当する場合、共済金は一切返ってこないので、支払った掛金が全部無駄になります。

240ヶ月以下の積立期間で解約すると元本割れする

また、積立期間が240ヶ月つまり20年以下で理由なく解約した(つまり解約手当金として共済を受け取る)場合には、元本割れしてしまいます。

ただし、先ほど表で示したように共済金A、共済金B、準共済金に該当する場合は20年以下であっても元本以上の返済があります。

途中解約でお金を受け取ると一時所得扱いになって節税メリットが少なくなる

途中解約して解約手当金としてお金を受け取ると、税法上では一時所得という扱いになります。

一時所得の場合、退職所得や公的年金等の雑所得に比べて節税メリットが少なくなってしまいます。

小規模企業共済に加入するなら途中解約しないことを前提に

ここまで見てきた注意点は全て、「途中解約をすると発生する」デメリットとなります。

なの小規模企業共済に加入するなら、廃業するまで途中解約はしないことを前提にして考えましょう。

まとめ:小規模企業共済は節税しながら退職金を積立できる

小規模企業共済に加入すれば、事業者が退職金を積立しながら節税もできるので非常にお得です。

基本的には廃業まで加入を続けることを前提としていますが、途中で積立金額を変更もできるので、まずは導入を考えてみるといいですよ。

以下のページに詳しい加入方法が記載されているので、参考にしてみてください。

参考:中小機構 | 加入手続き