事業者の節税対策として、「経営セーフティ共済」という共済制度があります。

「小規模起業共済」とともに節税メリットが高い制度です。

小規模起業共済については以下の記事で解説しています。

この記事では経営セーフティ共済のメリットや注意点について解説しますので、節税に興味がある自営業の人はぜひ読んでみてください。

経営セーフティ共済とは?

経営セーフティ共済は、取引先事業者が倒産した時に、共倒れ防止のために資金を借入ることができる制度です。

月々、自分で決めた金額の掛金を支払っておく事で、取引先が倒産した時に掛金の10倍まで無利子で借入を行うことができます。

取引先が倒産していない場合にも低金利の貸付ができたり、貸付が必要なかった場合は掛金が全額戻ってきます。

経営セーフティ共済は、国が全額出資する「独立行政法人 中小企業基盤整備機構」が運営しているので安心して加入できる制度となっています。

経営セーフティ共済の加入資格

経営セーフティ共済の加入条件は、以下に該当する企業や個人事業主です。

または以下に該当する組合でも加入できます。

- 企業組合、協業組合

- 共同生産、共同販売等の共同事業を行っている事業協同組合、事業協同小組合、商工組合

経営セーフティ共済は中小企業の救済のためのものなので、ざっくりいうと小規模な経営をしている人が加入できるという認識でほぼ間違いないでしょう。

経営セーフティ共済の掛金

経営セーフティ共済の掛金は、以下のような仕様になっています。

- 月額5,000円から20万円までの範囲(5,000 円単位)で自由に選択できる

- 加入後も掛金を増額・減額することができる

- 掛金総額が800万円に達するまで積み立てることができる

- 掛金はまとめて前納することで、一定割合の前納減額金を受け取ることができる

- 掛金総額が掛金月額の40倍以上に達している場合、掛金の払込みを止めることができる

- 共済金の借入れを受けた場合、6か月間掛金の払込みを止めることができる

- 払い込んだ掛金は法人の場合は損金、個人の場合は必要経費に算入できる

ちょっと細かくて混乱するかもしれませんが、月に20万円まで掛金を選択できるというのと、掛金をまとめて支払えるという点が節税面では重要です。

取引先が倒産した時に借入が可能

経営セーフティ共済では、取引先事業者が倒産した時に資金を借り入れることができます。

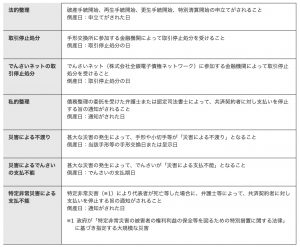

ここでいう「倒産」とは、取引先事業者が以下のような状態であるのを意味します。

「夜逃げ」は倒産には該当しないので注意しておきましょう。

共済金の受け取り金額

共済金の借入額は、取引先倒産による被害額と、掛金総額の10倍に相当する額のいずれか少ない額となります。

借入額は原則、50万円から8,000万円で5万円単位の額となります。

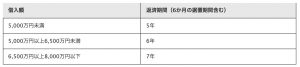

返済期間は以下の通り。

無利子で担保や保証人も不要です。

取引先が倒産していなくても貸付を利用できる

経営セーフティ共済では、取引先が倒産していなくても借入を行うことができます。

これを一時貸付金と言って、共済契約者が臨時に事業資金を必要とする場合に、解約手当金の95%を上限として借入れできる制度となっています。

利子は金融情勢に応じて変動しますが、平成23年4月1日以降に中小機構が受け付けた一時貸付金の請求については、「年0.9%」となっているようです。

返済期間は1年間で、担保・保証人は不要です。

解約手当金を受け取ることができる

共済金、一時貸付金を利用しなかった場合、掛金の全額が「解約手当金」として戻ってきます。

掛金が無駄にはならないようになっています(ただし例外もあります。あとで解説します)。

経営セーフティ共済の節税メリット

経営セーフティ共済は、国が推進する制度なので節税メリットが非常に大きいです。

この節税メリットについて解説していきます。

掛金は全額経費に算入できる

経営セーフティ共済の掛け金は、全額課税対象所得から控除できます。

掛金は最大で月に20万円なので、年間だと240万円となります。

この240万円全てが所得から控除されます。

節税メリットが非常に高いです。

短期前払い費用として1年分を一括損金にできる

掛金を期中や期末にまとめて支払うことで、損金の額を増やし、所得を調整することもできます。

これは、法人が前払費用を支払う時、支払った日から1年以内に提供を受ける役務に係るものであればその事業年度の損金額に算入できるからです。

この辺りはわかりづらいと思いますが、詳しくは以下の国税庁のページを参照してみてください。

難しい場合は税理士に尋ねるのが確実です。

経営セーフティ共済の注意点

経営セーフティ共済は、共倒れリスクを回避でき、掛金も戻ってくる上に節税にもなるお得な制度です。

ただしいくつか注意しておきべきことがありますので、加入を検討するのであればぜひ覚えておきましょう。

共済金を受け取った場合、貸付金の10%の掛金を失う

まずは、共済金を受け取った場合、貸付金の10%相当の掛金がなくなります。

例えば200万円掛金があったとして、取引先が倒産し、1000万円の共済貸付を行うとします。

すると1000万円の10%である100万円の掛金は、1000万円貸付を行う代わりになくなります。

貸付自体は無利子で行うことができますが、実質10%の利子を支払うようなものですね。

あくまで節税目的で経営セーフティ共済に加入するのであれば、あまり関係ないですが。

加入から6ヶ月未満の場合、共済は受け取れない

経営セーフティ共済に加入して6ヶ月経ってない場合は、共済金を受け取れません。

あまりないと思いますが、取引先の経営状況が悪そうな時は加入しない方がいいでしょう。

解約手当金がもらえる条件に注意加入から12ヶ月未満での解約は解約手当金は受け取れない

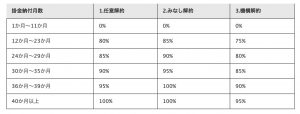

途中解約でもらえる解約手当金には、以下のような仕様がありますので注意が必要です。

解約手当金は、解約の理由によって3種類に分類され、種類によって支給率が変わります。

- 任意解約:共済契約者が任意でいつでもきる解約

- みなし解約:個人事業主の死亡や法人(会社など)の解散・分割の際に、その時点で解約されたものとみなす場合

- 機構解約:12か月分以上の掛金の滞納や共済金の貸付けなどに不正行為があった場合に中小機構が行う解約

加入して12ヶ月未満で、途中解約した場合は解約手当金は一円ももらえないという点と、加入して40ヶ月以上たてば掛金が全て戻ってくるという点は覚えておきましょう。

解約手当金を受け取る時は全額が益金となる

解約手当金は、受け取った時に全て「益金」として確定申告をする必要があります。

益金なので税制上のメリットはありません。

経営セーフティ共済は掛金を支払った分、損金にできますが、解約して戻ってきた時には全て益金となるということになります。

つまり税制上のメリットとしては、税金の支払い時期を調整するというような使い方になります。

税率は累進課税となっているので、「もう少し所得が安ければ、税率が安くなるのに・・・」といった場合に調整するのに使えば、かなり節税メリットがあると言えます。

まとめ:経営セーフティ共済は共倒れリスクに備えつつ節税もできる

経営セーフティ共済に加入すれば、事業者が取引先の倒産による共倒れリスクに備えるとともに、所得の調整による節税も可能です。

少なくとも40ヶ月は加入し続けることを前提としていますが、途中で積立金額を変更もできるので、まずは導入を考えてみるといいですよ。

以下のページに詳しい加入方法が記載されているので、参考にしてみてください。